Понимание различий между блокчейн-кошельками и биржевыми кошельками

Историческая перспектива: от первых кошельков к современным решениям

С момента появления биткойна в 2009 году тема хранения криптовалюты начала стремительно развиваться. Первыми типами кошельков были локальные — пользователь запускал программное обеспечение, такое как Bitcoin Core, и хранил приватные ключи на своём устройстве. Это были настоящие блокчейн кошельки, обеспечивающие полный контроль над активами.

Со временем, с ростом популярности и объёмов торговли цифровыми активами, появились централизованные криптобиржи, такие как Mt.Gox, а затем Binance и Coinbase. Вместе с ними стали развиваться и биржевые кошельки — удобный способ хранения средств прямо на платформе для мгновенной торговли. Однако, как показал крах Mt.Gox в 2014 году, безопасность этих решений оставалась под вопросом. Это стало отправной точкой в дебатах вокруг темы «разница между кошельками блокчейн и биржевыми кошельками».

Что такое блокчейн кошелек: контроль и децентрализация

Блокчейн кошелёк — это программа или устройство, позволяющее пользователю взаимодействовать с блокчейном напрямую, управляя своими криптовалютными активами. Он может быть:

1. Программным (например, Electrum, Trust Wallet)

2. Аппаратным (Ledger, Trezor)

3. Бумажным (распечатка ключей на физическом носителе)

Главной характеристикой такого кошелька является то, что только пользователь владеет приватным ключом. В криптовалютной среде это выражается в принципе: _”Not your keys — not your coins”_.

Блокчейн-кошельки обеспечивают высокий уровень безопасности. Именно _безопасность блокчейн кошельков_ стала аргументом в пользу их использования после многочисленных взломов централизованных платформ. Однако они требуют от пользователя базовых технических знаний, ответственности и аккуратности — потеря приватного ключа приводит к потере доступа к средствам без возможности восстановления.

Как работают биржевые кошельки: удобство за счёт централизации

Биржевые кошельки — это аккаунты на криптобиржах, которые позволяют пользователям держать криптовалюту и фиатные средства для торговли. Пользователь не владеет приватным ключом от этих активов — ими управляет сама биржа. Так работает подавляющее большинство централизованных торговых платформ в 2025 году.

Принцип работы можно описать следующим образом:

1. Пользователь регистрируется на бирже

2. Средства депонируются на адрес, контролируемый биржей

3. Биржа отображает баланс в пользовательском интерфейсе

4. Внутри платформы транзакции происходят мгновенно без записи в блокчейн

_Преимущества биржевых кошельков_ очевидны: мгновенный доступ к торговым функциям, мультивалютная поддержка, восстановление доступа через поддержку. Но их минус — это необходимость полного доверия к платформе. Пользователь рискует в случае взлома, банкротства или регуляторного вмешательства.

Сравнение с аналогами: банковская аналогия

Для лучшего понимания можно провести аналогию с традиционными финансами:

– Блокчейн кошелёк — это как сейф у вас дома. Вы единственный, кто знает код. Никто не может получить доступ без вашего разрешения, но если вы забудете код — доступ будет утрачен навсегда.

– Биржевой кошелёк — это как банковский счёт. У банка есть доступ к вашим средствам, но он предоставляет вам интерфейс, защиту и сервис. Однако банк может заморозить счёт или закрыться.

Эта аналогия помогает объяснить _что такое блокчейн кошелек_ и почему его выбор требует ответственности.

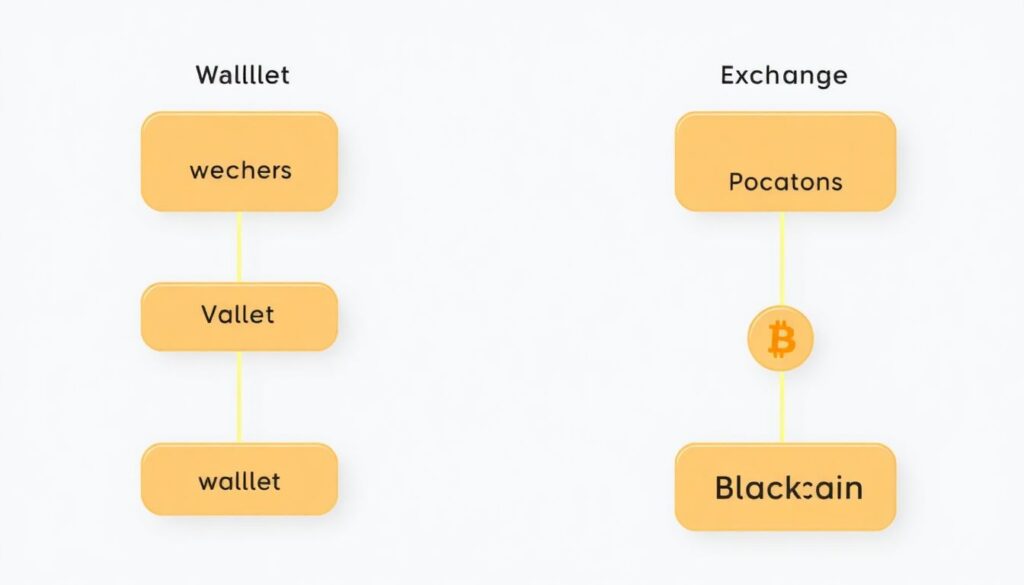

Диаграмма в текстовом виде: архитектура владения

Представим себе диаграмму в виде дерева:

– Кошелек

– Блокчейн кошелек

– Пользователь → Приватный ключ → Блокчейн

– Биржевой кошелёк

– Пользователь → Аккаунт на бирже → Биржа (владеет приватным ключом) → Блокчейн

Таким образом, разница в том, кто управляет приватным ключом — конечный пользователь или платформа.

Выбор между контролем и удобством

Размышляя о том, какой тип кошелька использовать, важно учитывать цели и уровень технической подготовки:

1. Если вы инвестируете на долгий срок и не планируете часто торговать — блокчейн кошелёк предпочтительнее.

2. Если вы активно участвуете в дэйтрейдинге или используете деривативы — биржевой кошелёк обеспечит нужную скорость.

3. Компромиссный вариант — использовать оба типа: хранить основную часть средств в холодном кошельке, а часть — на бирже для торговли.

Актуальность в 2025 году: гибридные решения и мультисиг

В 2025 году рынок предлагает гибридные решения, сочетающие безопасность блокчейн кошельков и преимущества биржевых кошельков. Некоторые DeFi-платформы внедряют мультисигнатурные кошельки и смарт-контракты, где пользователь контролирует средства, но может делегировать часть функций, например, через MetaMask с подключением к dApps.

Более того, развитие zk-SNARKs и MPC (Multi-Party Computation) позволяет создавать кошельки, где приватный ключ никогда не существует в полном виде на одном устройстве, что решает проблему компромисса между удобством и контролем.

Вывод: осознанный выбор — залог безопасности

Понимание различий между этими двумя типами кошельков — ключ к безопасному управлению цифровыми активами. Зная, _как работают биржевые кошельки_ и какие риски они несут, пользователь может принимать стратегически верные решения. Важно осознавать, что _разница между кошельками блокчейн и биржевыми кошельками_ — это не только вопрос технологии, но и вопрос доверия, ответственности и стратегии хранения.

В условиях ужесточения регулирования криптовалют и роста киберугроз в 2025 году, грамотное использование как блокчейн, так и биржевых кошельков становится неотъемлемой частью управления цифровыми активами.